中国最尴尬的汉堡店,在夹缝中干着急

才汇云上 2024-02-28

才汇云上 2024-02-28

中国最尴尬的汉堡店,在夹缝中干着急

一周前,因为宣布外卖加收“打包费”, 肯德基狠狠地挑拨了一番网友的神经,并因此登上了热搜——尽管,在加收打包费的同时,肯德基也降低了配送费。

200元以下的订单,打包费封顶2元。(图/肯德基宅急送小程序)

显然,人们敏感的“预算神经”,已经不起一丝丝的挑拨了,哪怕涨价1元,也足以在平静的湖面上激起水花。不过道理总是朴素的,有骂声至少证明人们还在乎,黑红总归也是红。

比频频被骂上热搜更惨的是:无论怎么折腾,连骂都没人骂。

作为与麦当劳、肯德基两巨头同一赛道的竞争对手,汉堡王就是那个被惨遭遗忘的品牌。

回想一下:你上一次吃汉堡王是什么时候?大部分普通人大概率只能得出一个相当模糊的时间范围。

面对汉堡王在中国市场的尴尬局面,汉堡王的母公司RBI同样进行了反思。前段时间,RBI的CEO Josh Kobza在2023年全年财报分析会上坦承,汉堡王在中国的表现未达预期,“与中国市场的消费潜力和增长前景相比,汉堡王发展得太慢了”。

的确,相比于互联网上俯拾皆是的“麦门信徒”和“疯四乐子人”,社交媒体上似乎少有消费者将“汉堡王”作为一种消费标签。汉堡王的“国王日9.9元套餐”活动搞了一年,性价比虽高,但知名度远远比不上其他两家的“1+1穷鬼套餐”和“V我50”。

RBI对于汉堡王的反思,很精准地概括了这个老牌快餐品牌在中国市场目前的境遇:不尴不尬,不上不下。

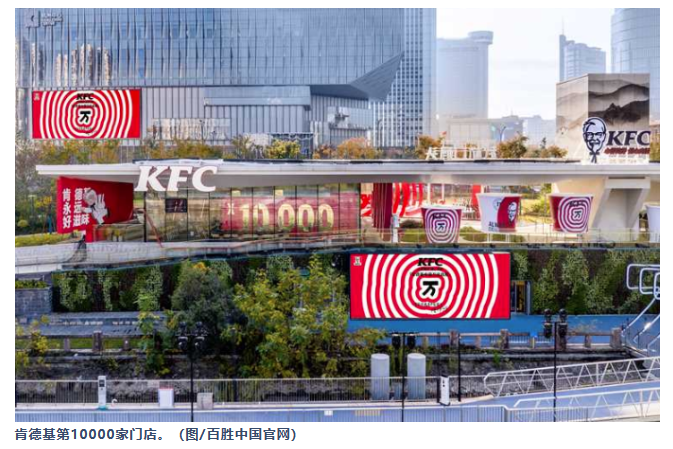

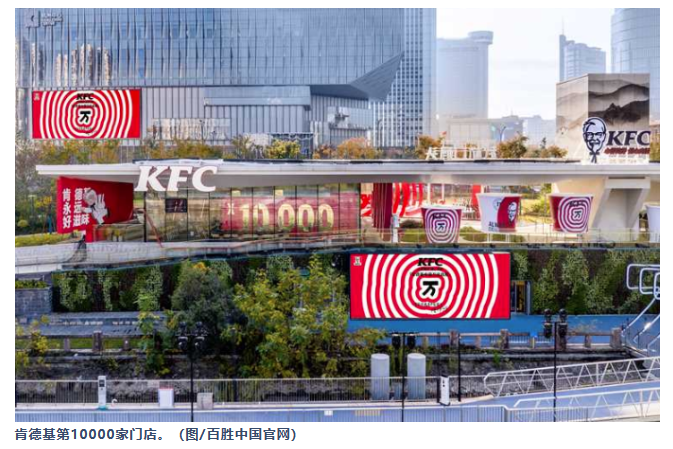

2023年年末,肯德基在中国的门店数正式突破10000家,麦当劳的门店数也突破了7000家,并正式宣布向着“中国万店”的目标冲刺。

在另外两家开店冲刺的号角声中,汉堡王显得有些格格不入,毕竟汉堡王门店同年在国内才刚刚突破1500家。

2023年年末,肯德基在中国的门店数正式突破10000家,麦当劳的门店数也突破了7000家,并正式宣布向着“中国万店”的目标冲刺。

在另外两家开店冲刺的号角声中,汉堡王显得有些格格不入,毕竟汉堡王门店同年在国内才刚刚突破1500家。

开店数远远落后于其他两家,作为消费者,最直观的感受就是:无论走进哪一家商场,在商场的F1或B1,一定会有一家肯德基或者麦当劳,但是未必会有汉堡王。

对于大多数消费者来说,肯德基和麦当劳就像遍地开花的7-11一样,只要想吃,附近3公里总会存在至少一家。

而汉堡王则不同。法国麦当劳曾经拍过一个广告片,片中高速公路上的广告牌上写着距离汉堡王还有258公里,而距离麦当劳只有5公里。国内的情况虽没有这么夸张,但也大差不差,除门店数较多的北上广以外,在大多数二三线城市,汉堡王往往是一个需要专门前往的选择。

开店数远远落后于其他两家,作为消费者,最直观的感受就是:无论走进哪一家商场,在商场的F1或B1,一定会有一家肯德基或者麦当劳,但是未必会有汉堡王。

对于大多数消费者来说,肯德基和麦当劳就像遍地开花的7-11一样,只要想吃,附近3公里总会存在至少一家。

而汉堡王则不同。法国麦当劳曾经拍过一个广告片,片中高速公路上的广告牌上写着距离汉堡王还有258公里,而距离麦当劳只有5公里。国内的情况虽没有这么夸张,但也大差不差,除门店数较多的北上广以外,在大多数二三线城市,汉堡王往往是一个需要专门前往的选择。

门店数量决定了收入体量。据欧睿国际数据,按食品服务零售总额计算,2021年排名前二的肯德基、麦当劳,市场份额分别为12.0%、6.7%,而汉堡王仅以1.2%的份额位列第五。

2005年,汉堡王的中国首店开业,选址在上海寸土寸金的“梧桐区”,静安寺附近的一栋两层复古洋楼。

初开业时,新闻报道打出的标题还是“西式快餐战场上演三国演义”。彼时,1990年进入中国的麦当劳在华拥有餐厅666家,遍布中国100个城市,而最早进入中国的肯德基在华已经拥有1758家餐厅。虽然汉堡王入局比它们晚了近20年,但这个差距并非难以追赶。

汉堡王品牌时任亚太区总裁Steve Desutter用一句从朋友那儿学到的中文,形容汉堡王进入中国市场的时机:“来得早不如来得巧。”

这确实是一个取巧的时间。肯德基和麦当劳已经进入中国超过15年,基本完成了中国消费者的市场教育。并且,当时西式快餐业仍然处于高速发展的阶段。就当时的收入和物价水平而言,那时在肯德基和麦当劳撮一顿,对于国人而言仍然算不上便宜。

门店数量决定了收入体量。据欧睿国际数据,按食品服务零售总额计算,2021年排名前二的肯德基、麦当劳,市场份额分别为12.0%、6.7%,而汉堡王仅以1.2%的份额位列第五。

2005年,汉堡王的中国首店开业,选址在上海寸土寸金的“梧桐区”,静安寺附近的一栋两层复古洋楼。

初开业时,新闻报道打出的标题还是“西式快餐战场上演三国演义”。彼时,1990年进入中国的麦当劳在华拥有餐厅666家,遍布中国100个城市,而最早进入中国的肯德基在华已经拥有1758家餐厅。虽然汉堡王入局比它们晚了近20年,但这个差距并非难以追赶。

汉堡王品牌时任亚太区总裁Steve Desutter用一句从朋友那儿学到的中文,形容汉堡王进入中国市场的时机:“来得早不如来得巧。”

这确实是一个取巧的时间。肯德基和麦当劳已经进入中国超过15年,基本完成了中国消费者的市场教育。并且,当时西式快餐业仍然处于高速发展的阶段。就当时的收入和物价水平而言,那时在肯德基和麦当劳撮一顿,对于国人而言仍然算不上便宜。

某种程度上,洋快餐在当时还是一种非日常的消费选择。

譬如,那时候能在肯德基办一场生日派对是所有小朋友统一的梦想,往往都要考一个好成绩,父母才能奖励小孩吃一顿肯德基。一直到10年前,肯德基和麦当劳仍然是高中生和大学生情侣的约会圣地。

在汉堡王进入中国的2005年,新鲜品牌对于年轻一代消费者仍然具有吸引力。这从汉堡王的开店选址也能看出来,首店开在一线城市的核心商圈,主营单品是单价更高的牛肉汉堡,并且在起初不开放特许经营,坚持直营。

稍高一点的价格,也让汉堡王的客群与另两家不尽相同。

在静安寺首店开业后,有媒体探店发现“在非周末时段,外籍顾客占了一半儿。其余的顾客,基本上都是附近公司的白领和学生情侣”,同时,比起快餐店,开在小洋楼里的汉堡王,从装修风格来看,也更加像一个休闲的咖啡馆。

可以说,汉堡王一开始主打的就是中高端客群,与其他两家形成了差异化区别。当时的汉堡王定位,近似于今天的Shake Shack。

自首店开业后的7年间,汉堡王只开设了52家门店,并且始终没有走出江浙沪。与保守的汉堡王相对的是,肯德基和麦当劳一直高举扩张大旗,从2005年到2012年,肯德基新增了超过3500家门店,麦当劳增加了超过500家门店,几乎覆盖了中国二三线城市。

越开越多的快餐品牌,也将价格打了下来。国人开始对西式快餐祛魅,把它们当作日常饮食的一种选择。

直到2012年,汉堡王获得新的注资,终于决定奋起直追,加速开店。但这个时间点,除了尴尬,还是尴尬。

先不说高性价比的商圈店址几乎已经被另外两家快速开店的品牌抢得差不多了,汉堡王的品牌认知度,在二三线城市也远远比不上另外两家。

此后,汉堡王的开店速度也始终不如预期。2018年时,汉堡王突破千店,并表示将在2021年年底,门店数达到2000家。但直到2024年,汉堡王才堪堪突破了1500家大关。

同时,麦当劳和肯德基在大幅度扩张下沉后,也早早开始同步改变定位,转而变得更亲民和平价。但在很长一段时间内,汉堡王依旧没回过神,仍然维持着单个汉堡30—50元的单价。

这样的定价策略,在人们对于洋快餐尚有一丝外来滤镜时尚且奏效,但当人们开始只把快餐当快餐,这个价格显然已经不合时宜。