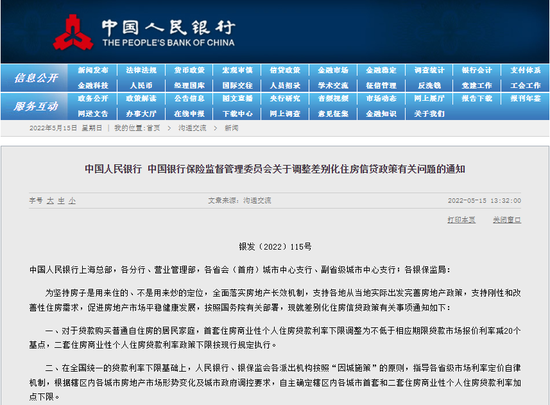

央广网北京5月15日消息(记者 冯方)5月15日,央行、银保监会联合发布《关于调整差别化住房信贷政策有关问题的通知》,宣布个人首套住房商贷利率下限调降20个基点,二套住房政策下限不变。多位接受央广网记者采访的专家表示,此次政策调整有助于充分落实低成本购房优惠,进一步降低购房者的购房压力。政策调整释放出“重点鼓励刚需、继续遏制投资投机需求”的信号,随着利率下限调整,各地大概率会相应下调房贷利率。

(图源自CFP)

降低个人住房贷款成本

通知明确,对于贷款购买普通自住房的居民家庭,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点,二套住房商业性个人住房贷款利率政策下限按现行规定执行。

在此之前,个人住房贷款利率政策规定:新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率为定价基准加点形成;首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加60个基点。

央广网记者查询发现,目前最新的贷款市场报价利率(LPR)为:1年期LPR为3.7%,5年期以上LPR为4.6%。假设以贷款100万元、30年等额本息还款计算,在4.6%的利率下,月供为5126.44元,利息总额为845519.73元;在4.4%的利率下,月供为5007.61元,利息总额为802739.28元。此次政策调整后,如果购房者能以4.4%的利率贷款购房,以贷款100万元为例,月供可减少约120元,30年累计可节省利息4万多元。

易居研究院智库中心研究总监严跃进表示:“此次政策调整意味着,未来各地的个人首套住房商贷利率最低可以到4.4%,这个利率是非常优惠的。从当前对于新市民购房贷款政策进一步放松的角度出发,未来新市民或许能拿到这些超低利率的贷款,体现了国家对于新市民购房的支持和保障。”

中原地产首席分析师张大伟指出:“房地产仍是中国经济的稳定器、压舱石,当下疫情对普通人收入和房地产市场都有很大影响。此次政策调整并不是直接降息,而是给地方执行空间,并且只针对个人首套房贷,具体执行需要等待各地落地细则。”

东方金诚首席宏观分析师王青认为:“通过下调房贷利率推动楼市企稳回暖,有很强的必要性和针对性。同时,二套房贷利率下限依旧为相应期限LPR加60个基点,表明在房住不炒基调不变的背景下,本次房贷利率下限调整释放的信号是重点鼓励刚需、继续遏制投资投机需求。”

促进房地产市场需求回稳

央广网记者注意到,在此次政策调整前,近期银行层面的房贷利率下调就已出现。4月14日,在2022年第一季度金融统计数据新闻发布会上,央行金融市场司司长邹澜介绍,3月份以来,由于市场需求减弱,全国已经有一百多个城市的银行自主下调了房贷利率,平均幅度在20个到60个基点不等。

2022年一季度金融机构贷款投向统计报告显示,3月份,新发放个人住房贷款利率为5.42%,比年初低17个基点。此外,今年以来,多地密集发布各类房地产调控政策稳定市场,政策内容包括降低首付比例、提高公积金贷款额度、放松二套住房限购等。

严跃进表示:“此次政策调整有助于引导地方政府和银行机构进一步调整贷款政策,充分落实低成本购房优惠,同时结合近期各地房地产调控政策,可以进一步促进购房者减少购房压力。此外,政策有助于引导房企积极推盘和销售,为后续房地产市场交易的活跃创造更好的条件。”

上海金融与发展实验室主任、国家金融与发展实验室副主任曾刚指出,此次政策调整主要是引导银行对新发个人住房按揭贷款利率定价进行支持,有助于降低贷款成本,对促进房地产市场需求回稳、建设“稳预期、稳房价、稳地价”的房地产调控长效机制有一定的帮助。

通知提到,在全国统一的贷款利率下限基础上,央行、银保监会各派出机构按照“因城施策”的原则,指导各省级市场利率定价自律机制,根据辖区内各城市房地产市场形势变化及城市政府调控要求,自主确定辖区内各城市首套和二套住房商业性个人住房贷款利率加点下限。

植信投资研究院首席经济学家连平认为:“此次政策调整,可以说是对中共中央政治局会议‘支持刚性和改善性住房需求’政策要求的落地,对于降低购房者成本、鼓励首次置业需求的释放都是有利的。目前多地在逐步松动房地产限制政策,此次个人首套住房商贷利率下限调整后,各地大概率会相应下调利率。”

那么,房贷利率下调对银行经营压力大吗?连平介绍,目前首套房贷占个人住房按揭贷款整体的比例不是很大,房贷利率下行对部分中小银行可能影响稍大,对行业整体影响有限。此外,银行业整体经营状况相对来说比较稳健,这种幅度的让利也不会对银行体系产生很大的压力,且银行可根据自身的条件和能力选择利率下调的幅度。

不排除5月LPR下调可能性

刚刚过去的4月,央行如期下调金融机构存款准备金率25个基点,共计释放长期资金约5300亿元。LPR方面,上次LPR降息在今年1月,1年期LPR下调10个基点,5年期LPR下调5个基点,截至4月,LPR报价已连续三个月按兵不动。5月13日,央行有关负责人解读4月份金融统计数据时表示,将加大稳健货币政策的实施力度。目前,5月LPR报价公布在即,二季度降息可以期待吗?

王青认为:“本次首套房房贷利率下限下调,是针对房地产的定向调控措施,并不意味着接下来LPR报价下调及政策性降息(MLF利率下调)的空间封闭。作为‘增量政策工具’的一部分,二季度降息降准有可能持续落地。”

连平也表示,5月份LPR下降的可能性不能排除。他指出,最近经济运行压力较大,市场出现担忧情绪,目前的政策导向也强调下降实体经济融资成本。虽然可能没有大幅度下调的空间,但是从现实运行来看,释放一些积极的政策信号对市场也是有利的。

曾刚指出:“目前来看,LPR还是有下调的必要。LPR的调整不只涉及新增的个人住房按揭贷款,还涉及存量贷款。LPR下调后,存量贷款客户的利率支出成本可以得到一定程度的节约,对金融机构让利实体经济、支持居民保消费等方面,也能起到更加积极的作用。”

本文转自于 央广网